С 1 марта 2025 года потребители (физлица) смогут потребовать внести в свои кредитные истории сведения о запрете заключать договоры потребительского кредита или займа, кроме ипотечных и тех, которые обеспечены залогом транспорта. Еще одно исключение — основной образовательный кредит с господдержкой.

Заявление о введении или снятии запрета с 1 марта 2025 года можно бесплатно подать во все квалифицированные бюро кредитных историй через Госуслуги. МФЦ станут принимать обращения не позже 1 сентября 2025 года.

Кредитные организации и МФО будут узнавать во всех таких бюро, действует ли запрет. Делать это потребуют не ранее чем за 30 календарных дней до заключения договора. Если на момент запроса в бюро есть информация о запрете, кредитор должен отказать в заключении договора. Не позже рабочего дня после даты отказа нужно письменно уведомить о нем заемщика с указанием причины.

Информацию о праве установить самозапрет кредитные организации и МФО разместят в местах оказания услуг.

На данный момент самозапрет на кредиты и займы установить невозможно. Однако в ряде случаев клиент вправе обратиться в банк, чтобы он ограничил, например, проведение онлайн-операций.

Информация о поступлении в высшие военно-учебные заведения

Военные вузы

ВКЛАДЫ ИЛИ ИНВЕСТИЦИИ. ПАМЯТКА ПОТРЕБИТЕЛЯМ ФИНАНСОВЫХ УСЛУГ

Под видом вклада «с более выгодными условиями» вам могут предложить инвестиционные страховые продукты (НСЖ и ИСЖ), паи паевых инвестиционных фондов, облигации или векселя. Все эти финансовые продукты не являются вкладами.

Банковский вклад — это денежные средства, переданные банку под проценты и на условиях возврата, определенных договором банковского вклада.

Инвестиции — денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта.

Основные отличия вклада от инвестирования:

- Нет гарантий доходности инвестиций. Завлекая инвесторов, обещают высокие проценты. В отличие от банковского вклада, где процентная ставка зафиксирована в договоре и остается неизменной на весь срок депозита, реальный процент по договору инвестирования будет зависеть от ситуации на финансовом рынке.

- Отсутствие страховки. Банковские вклады застрахованы государством на сумму до 1,4 млн рублей. Инвестиции не попадают под действие системы государственного страхования. В случае отзыва лицензии у банка вкладчик получит деньги обратно, а если с рынка уйдет брокер или управляющая компания, вернуть инвестиции будет не так просто. Любые инвестиции — это риск потерять всё, что вы инвестировали.

- Потеря дохода. Если вы решите досрочно закрыть вклад, вы потеряете только проценты. Досрочное расторжение инвестиционного договора может лишить вас не только прибыли, но и части вложенных средств — штрафы зачастую предусмотрены в договоре.

Чтобы случайно не вложить свои деньги в инвестиционный продукт нужно внимательно изучить договор, который вам предлагают подписать. Обращайте внимание на следующие условия:

- Гарантированная доходность договором на весь срок вклада. В договоре вклада прописана конкретная ставка.

- Страхование вложений. Если деньги на сумму до 1,4 млн рублей застрахованы Агентством по страхованию вкладов — это банковский депозит. Если в договоре говорится о «защите капитала» или «страховании рисков», то речь идет об инвестициях.

- Срок заключения договора, условия расторжения. Сумму вклада вам вернут в полном объеме в любом случае. Если вы захотите забрать деньги из банка раньше срока, вы лишитесь только дохода с вклада, то есть начисленных процентов. Но если вы видите слова «штраф», «выкупная сумма» и другие малоприятные термины — это не договор вклада.

- Стороны договора. Если одна из сторон договора — страховая компания, брокер, управляющая компания, то это не вклад. Договор вклада можно заключить только с банком.

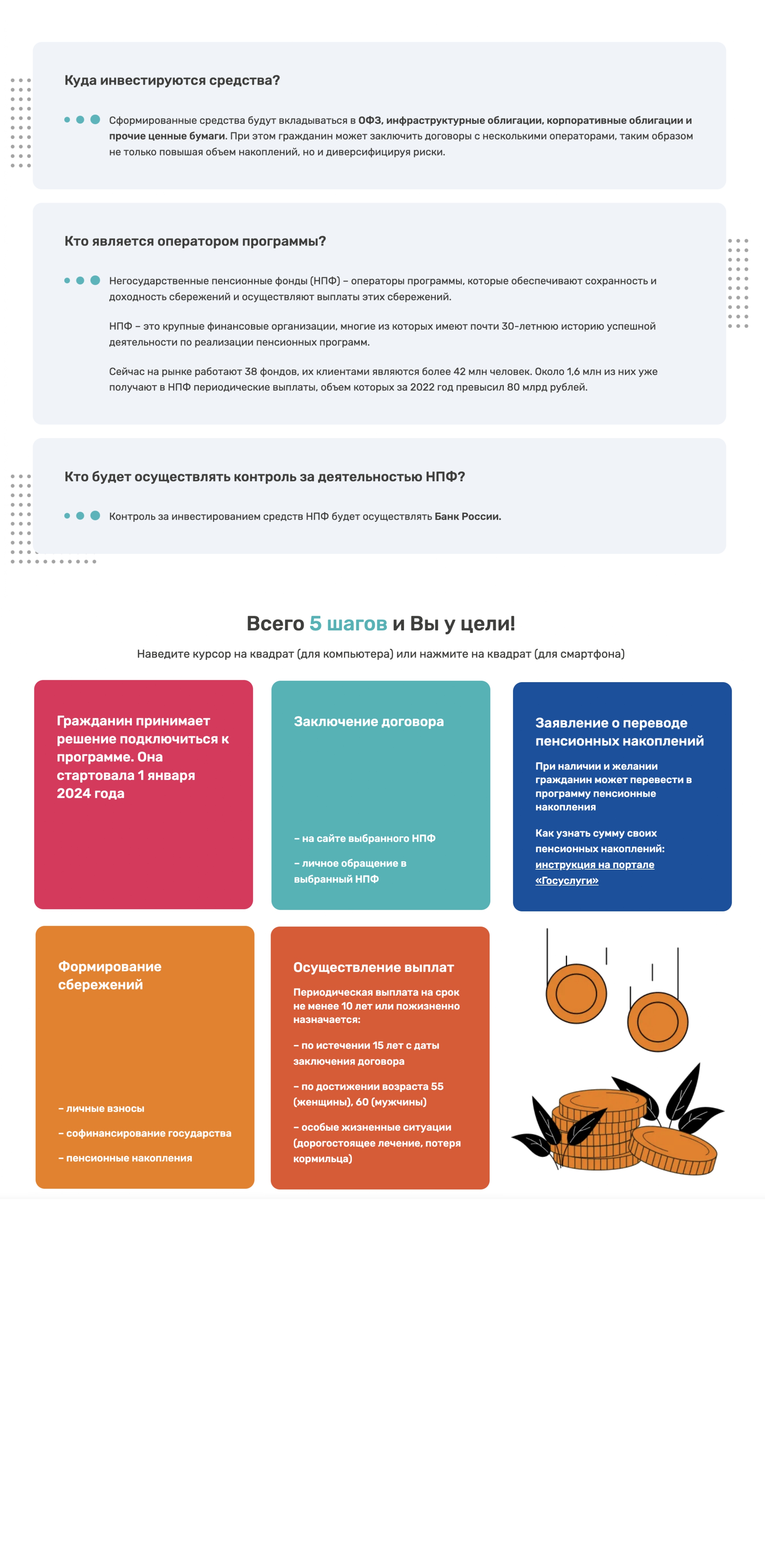

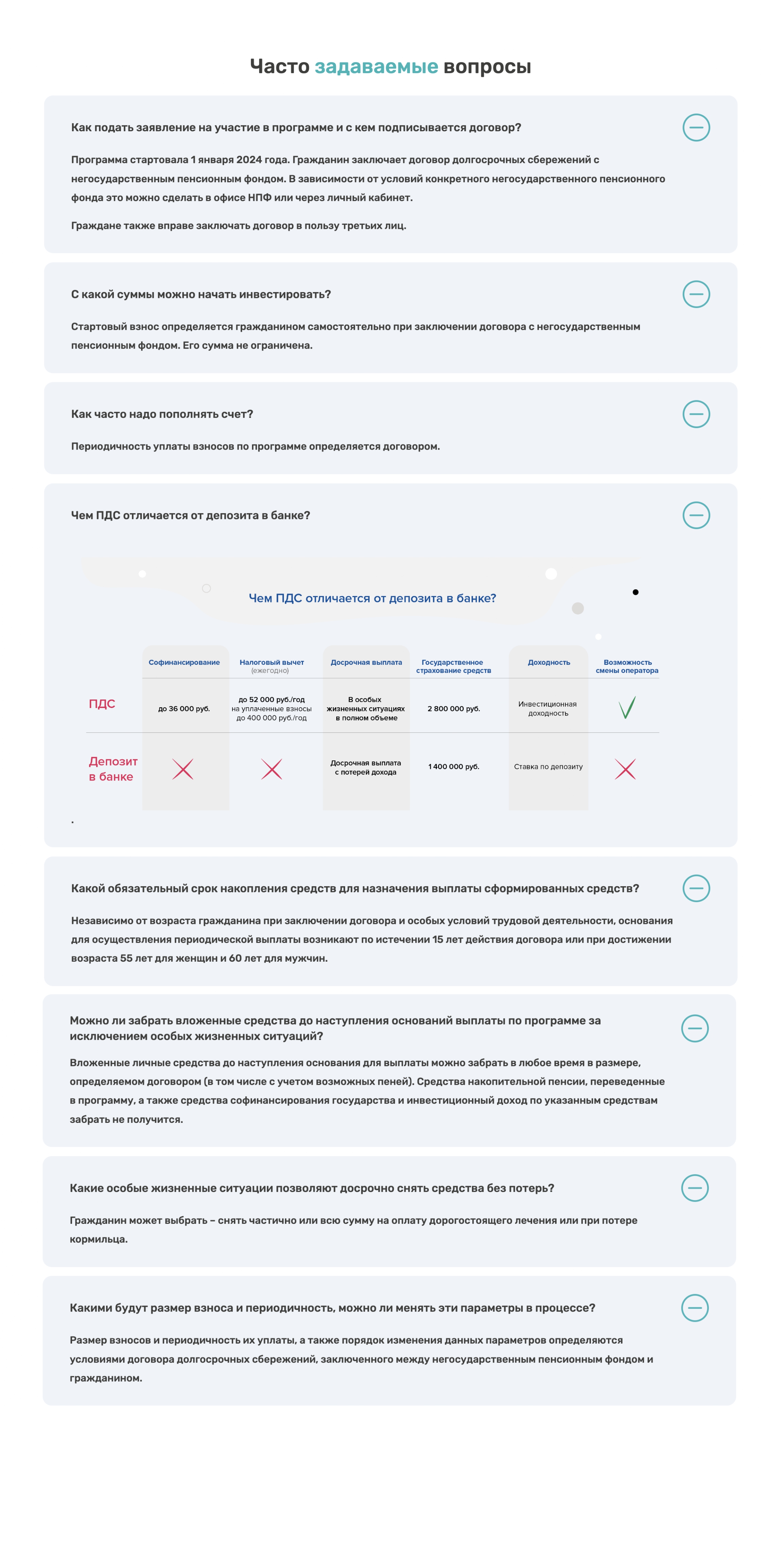

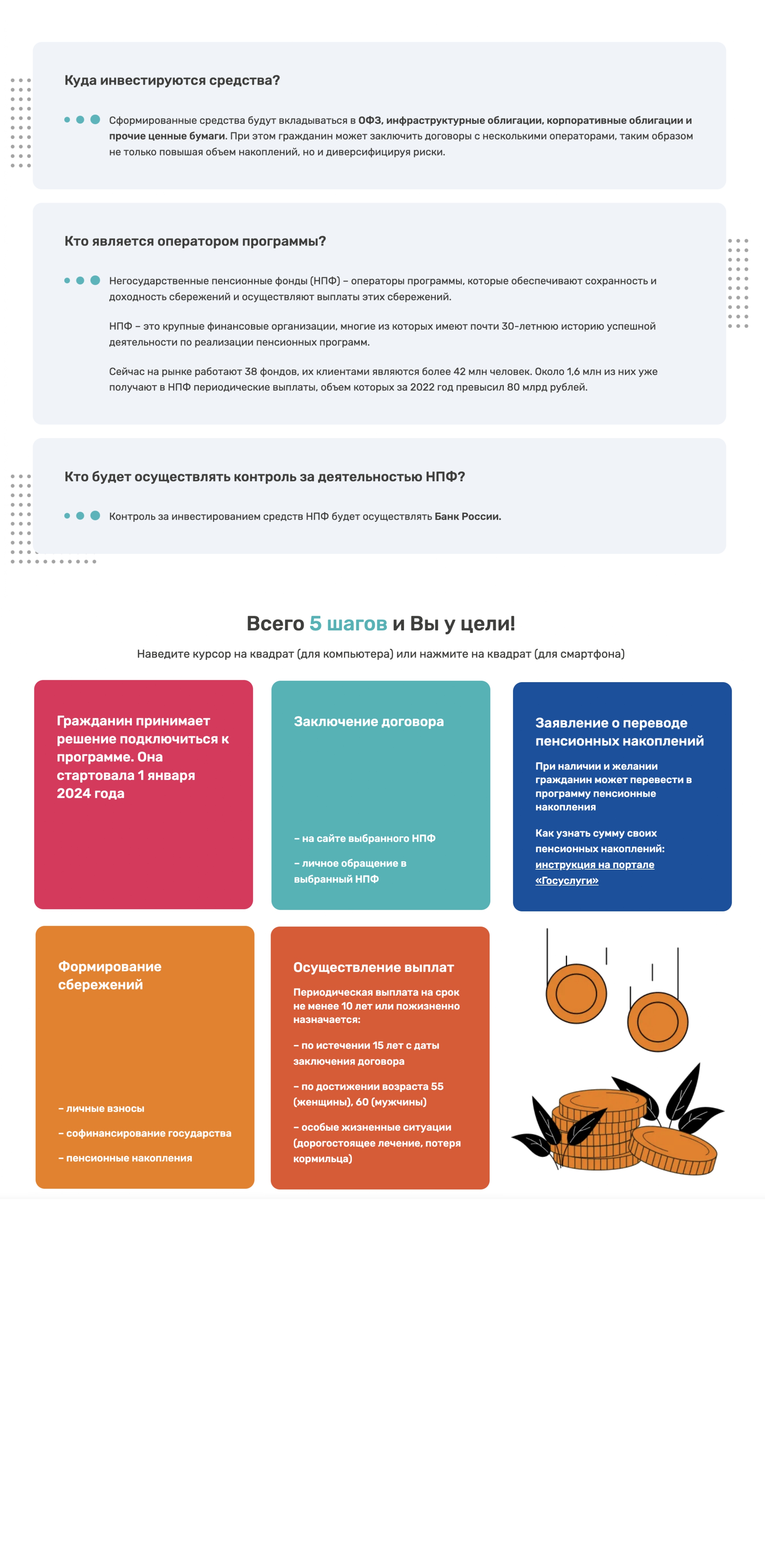

Программа долгосрочных сбережений (ПДС)

Программа долгосрочных сбережений (ПДС) начала свою работу с января 2024 года. ПДС – это сберегательный продукт, который позволит получать гражданам дополнительный доход в будущем или создать «подушку безопасности» на любые цели. Участие в программе добровольное.

Программой долгосрочных сбережений могут воспользоваться граждане любого возраста с момента наступления совершеннолетия. Кроме того, договор долгосрочных сбережений можно заключить в пользу своего ребенка или любого другого лица, независимо от его возраста.

Операторами программы, которые обеспечивают сохранность и доходность сбережений и осуществляют выплаты этих сбережений, являются негосударственные пенсионные фонды.

Формировать сбережения человек может самостоятельно за счет взносов из личных средств, а также за счет ранее созданных пенсионных накоплений. Направить свои средства с пенсионного счета на счет по договору долгосрочных сбережений возможно с помощью единого портала Госуслуг или через подачу заявления в НПФ. Список НПФ, которые подключились к программе, можно найти на сайте Ассоциации негосударственных пенсионных фондов (http://www.napf.ru/PDS).

Программа не предусматривает каких-либо требований к размеру и периодичности взносов, уплачиваемых по Программе. Размер как первого, так и последующих взносов определяется гражданином самостоятельно.

Кроме того, производить взносы в рамках программы долгосрочных сбережений сможет и работодатель. Внесенные на счет средства будут застрахованы на 2,8 млн рублей.

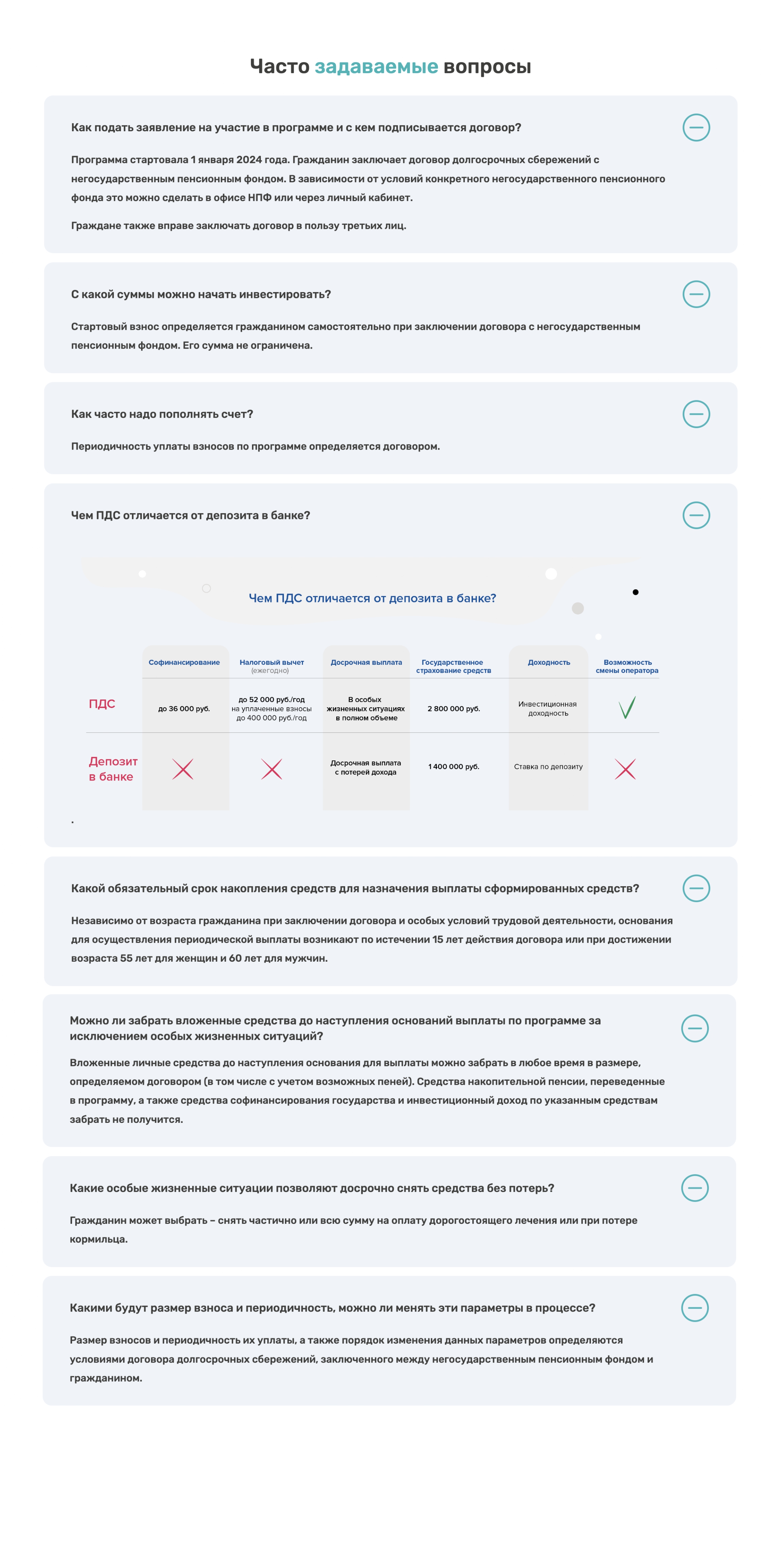

Новый механизм предусматривает различные стимулирующие меры для участников программы, в том числе дополнительное софинансирование со стороны государства до 36 тысяч рублей в год. Кроме того, участники системы смогут оформить ежегодный налоговый вычет до 52 тысяч рублей при уплате взносов до 400 тысяч рублей в год.

Сформированные средства будут вкладываться в ОФЗ, инфраструктурные облигации, корпоративные облигации и прочие надежные ценные бумаги. При этом гражданин может заключить договоры с несколькими операторами.

Сбережения могут быть использованы как дополнительный доход после 15 лет участия в программе или при достижении возраста 55 лет для женщин и 60 лет для мужчин. Средства можно забрать в любой момент, но досрочно без потери дохода вывести деньги возможно в случае наступления особых жизненных ситуаций — для дорогостоящего лечения или на образование детей.

Средства граждан по программе наследуются в полном объеме за вычетом выплаченных средств (за исключением случая, если участнику программы назначена пожизненная периодическая выплата).

Подробнее с условиями программы можно познакомиться на сайте Мои финансы: https://xn--80apaohbc3aw9e.xn--p1ai/programma-dolgosrochnyh-sberezhenij-new/

Лето продолжает раскрашиваться яркими красками событий! Август, как и все предшествующие ему месяцы, богат на проведение различных форумов, организованных Федеральным агентством по делам молодежи.

Лето продолжает раскрашиваться яркими красками событий! Август, как и все предшествующие ему месяцы, богат на проведение различных форумов, организованных Федеральным агентством по делам молодежи. Ключевым нововведением линейки форумов 2023 года стала возможность участия старшеклассников и студентов профессиональных образовательных организаций в возрасте от 14 до 17 лет.

Ключевым нововведением линейки форумов 2023 года стала возможность участия старшеклассников и студентов профессиональных образовательных организаций в возрасте от 14 до 17 лет. Магистральные тематики форумов охватывают такие сферы и отрасли для молодежи, как образование, предпринимательство и карьера, наставничество, социально-гуманитарные дисциплины, креативные индустрии, информационные технологии, медиа, экология и другие.

Магистральные тематики форумов охватывают такие сферы и отрасли для молодежи, как образование, предпринимательство и карьера, наставничество, социально-гуманитарные дисциплины, креативные индустрии, информационные технологии, медиа, экология и другие. Ссылка на медиаматериалы:

Ссылка на медиаматериалы:  Сделайте свою жизнь ярче и интереснее!!!

Сделайте свою жизнь ярче и интереснее!!!